ដោយៈ គង់ សូរិយា

ភ្នំពេញៈ ស្របពេលអគ្គនាយកដ្ឋានពន្ឋដា ប្រកាសពីការអនុវត្តការយកពន្ឋមូលធន២០ភាគរយ នៅឆ្នាំ២០២៤ខាងមុខ ប្រជាពលរដ្ឋជាច្រើនបាននិងកំពុងដាក់ចម្ងល់ថា តើគេគណនាពន្ឋមូលធនយ៉ាងដូចម្តេច?។

ចម្លើយ មូលដ្ឋានគិតពន្ធលើចំណេញមូលធន គឺជាចំណេញមូលធន ដែលសំដៅដល់ប្រាក់ចំណូលជាប់ពន្ធ ដែលបានចំណូលពីការលក់ ឬផ្ទេរមូលធន ដកការកាត់កងចំណាយដែលអនុញ្ញាត ដោយពន្ធលើចំណេញមូលធន ត្រូវអនុវត្តលើចំណេញមូលធនសម្រេចបានពីការលក់ឬផ្ទេរ ដែលត្រូវបានកំណត់តាមអត្រាថេរ២០% ។

មូលធនរួមមានៈ អចលនទ្រព្យ ភតិសន្យា ទ្រព្យវិនិយោគ កេរ្តិ៍ឈ្មោះអាជីវកម្ម, កម្មសិទ្ធិបញ្ញា និងរូបិយវត្ថុបរទេស ។

ការគណនាពន្ធលើចំណេញមូលធន

- ប្រាក់ពន្ធលើចំណេញមូលធនត្រូវបង់ = ចំណេញមូលធន x ២០%

- ចំណេញមូលធន = ថ្លៃលក់ឬផ្ទេរនៃទ្រព្យ – ថ្លៃដើមនៃទ្រព្យ

ឧទាហរណ៍ទី១ (អចលនទ្រព្យ) ៖ លោក “ក” លក់ផ្ទះទៅឱ្យលោក “ខ” ក្នុងតម្លៃ៨០០លានរៀន ដោយមិនបានរក្សាឯកសារចំណាយនានា ។ ដូចនេះលោក “ក” ជ្រើសរើសវិធីកាត់កងចំណាយតាមការកំណត់ដើម្បីគណនាពន្ធលើចំណេញមូលធន ។

- គណនាថ្លៃដើមនៃទ្រព្យ = ថ្លៃលក់ឬផ្ទេរនៃទ្រព្យ x ៨០% => 800លាន x 80% = 640លានរៀល

- គណនាចំណេញមូលធន = ថ្លៃលក់ឬផ្ទេរនៃទ្រព្យ – ថ្លៃដើមនៃទ្រព្យ => 800លាន x 640លាន =160លានរៀល

- គណនាពន្ធលើចំណេញមូលធន = ចំណេញមូលធន x អត្រាពន្ធ២០% => 160លាន x 20% = 32លានរៀល។

ដូច្នេះលោក “ក” ដែលលក់ផ្ទះបាន៨០០លានរៀនត្រូវបង់ពន្ធលើចំណេញមូលធនចំនួន៣២លានរៀន ។

ឧទាហរណ៍ទី២ (អចលនទ្រព្យ) ៖ លោក “ក” លក់ផ្ទះទៅឱ្យលោក “ខ” ក្នុងតម្លៃ៦០០លានរៀន ដែលផ្ទះនោះលោកបានទិញក្នុងតម្លៃត្រឹមតែ៥០០លានរៀន ។

លោកបានបង់ពន្ធប្រថាប់ត្រា លើអចលនទ្រព្យ២០លានរៀន បានចំណាយការប្រាក់បង់រំលស់ផ្ទះ៨០លានរៀល និងចំណាយជួសជុលអស់៣០លានរៀល ។ លោក “ក” បានរក្សាទុកនូវឯកសារចំណាយពាក់ព័ន្ធទាំងអស់។

- គណនាថ្លៃដើមនៃទ្រព្យ = ថ្លៃដើម+ប្រាក់ពន្ធដែលបានបង់+ចំណាយការប្រាក់+ចំណាយកែលម្អ => 500លាន + 20លាន + 80លាន + 30លាន = 630លានរៀល។

- គណនាចំណេញមូលធន = ថ្លៃលក់ឬផ្ទេរនៃទ្រព្យ – ថ្លៃដើមនៃទ្រព្យ => 600លាន x 630លាន = -30លានរៀល (ខាត)

- គណនាពន្ធលើចំណេញមូលធន = ចំណេញមូលធន x អត្រាពន្ធ២០% => ពុំមានកាតព្វកិច្ចបង់ពន្ធលើចំណេញមូលធនទេ។

យោងតាមការគណនាចំណេញមូលធនរបស់លោក «ក» មានការខាត ដូច្នេះលោក «ក» មិនចាំបាច់បង់ពន្ធលើចំណេញមូលធនពីការលក់ផ្ទះរបស់ខ្លួនចំនួន៦០០លានរៀលនោះទេ ។

ឧទាហរណ៍ទី៣ (អចលនទ្រព្យ)

លោក “ក” លក់ផ្ទះទៅឱ្យលោក “ខ” ក្នុងតម្លៃ៦០០លានរៀន ដែលផ្ទះនោះលោកបានទិញ ក្នុងតម្លៃត្រឹមតែ៤០០លានរៀន ។ លោកបានបង់ពន្ធប្រថាប់ត្រា លើអចលនទ្រព្យ១៦លានរៀន ចំណាយកម្រៃជើងសា សម្រាប់លក់ផ្ទះអស់២៤លានរៀល និងចំណាយជួសជុលអស់២០លានរៀល ។ លោក “ក” បានរក្សាទុកនូវឯកសារចំណាយពាក់ព័ន្ធទាំងអស់ ។

- គណនាថ្លៃដើមនៃទ្រព្យ = ថ្លៃដើម + ប្រាក់ពន្ធដែលបានបង់ + ចំណាយកម្រៃជើងសា + ចំណាយកែលម្អ => 400លាន + 16លាន + 24លាន + 20លាន = 460លានរៀល។

- គណនាចំណេញមូលធន = ថ្លៃលក់ឬផ្ទេរនៃទ្រព្យ – ថ្លៃដើមនៃទ្រព្យ => 600លាន x 460លាន = 140លានរៀល។

- គណនាពន្ធលើចំណេញមូលធន = ចំណេញមូលធន x អត្រាពន្ធ២០% => 140លាន x 20% = 28លានរៀល។

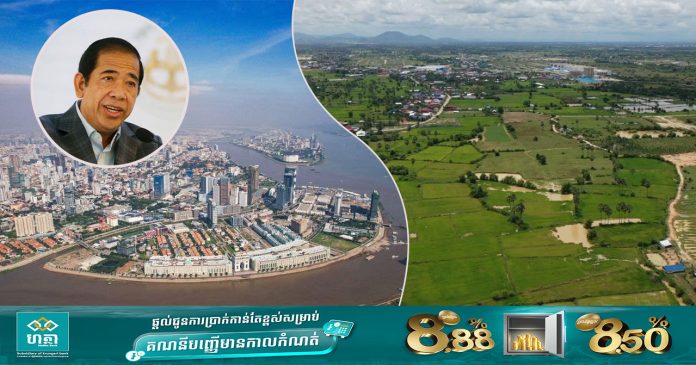

ដូច្នេះលោក “ក” ដែលលក់ផ្ទះបាន៦០០លានរៀនត្រូវបង់ពន្ធលើចំណេញមូលធនចំនួន២៨លានរៀន។ ទាក់ទងនឹងការគិតពន្ធ លើចំណេញមូលធននេះលោក គង់ វិបុលរដ្ឋមន្រ្តីប្រតិភូអមនាយករដ្ឋមន្រ្តី ទទួលបន្ទុកជាប្រធានអគ្គនាយកដ្ឋានពន្ឋដា បានមានប្រសាសន៍ថា នៅប៉ុន្មានឆ្នាំចុងក្រោយនេះអគ្គនាយដ្ឋានពន្ធដារ បានសិក្សាពីប្រទេសផ្សេងៗ ហើយក៏បានត្រៀមខ្លួនរួចរាល់ហើយ នូវការដាក់ឱ្យអនុវត្តន៍នូវពន្ធ លើចំណេញមូលធននៅឆ្នាំ២០២៤ខាងមុខនេះ។

ចំពោះការគិតពន្ធនេះ លោកគង់ វិបុលបានបញ្ជាក់ថា ប្រសិនបើពលរដ្ឋខ្មែរលក់អចលនទ្រព្យទៅខាត ឬរួចខ្លួន គឺមិនតម្រូវឱ្យបង់ពន្ធលើចំណេញមូលធនឡើយ ពោលគឺពន្ធលើចំណេញមូលធន រដ្ឋគិតពន្ធតែនៅពេលអ្នកលក់ អចលនទ្រព្យបានចំណេញតែប៉ុណ្ណោះ៕